保险发展停滞期:原因及应对措施

保险行业作为金融行业的重要组成部分,承担着风险保障和资金运作的重要职能。然而,近年来保险行业整体发展出现了停滞的迹象,这给整个行业带来了一定的挑战和困难。本文将就保险发展停滞期的原因进行分析,并针对不同的情况提出相应的应对措施。

原因分析

1.

市场饱和度增加

:在一些成熟市场,保险产品种类丰富,市场饱和度较高,导致新业务增长放缓。2.

产品同质化严重

:众多保险公司推出的产品同质化严重,缺乏差异化竞争优势,难以吸引客户。3.

技术创新不足

:相对其他金融行业,保险行业的技术创新相对滞后,缺乏新技术的应用和创新产品的推出。4.

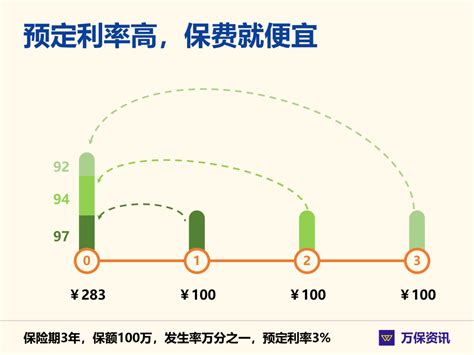

成本压力增大

:保险公司的运营成本、保险赔付成本等不断增加,导致盈利空间收窄。5.

监管政策趋严

:监管政策不断加强,合规要求提高,一些传统模式下的盈利方式受到限制。应对措施

提升产品差异化竞争优势

深度挖掘潜在需求

:通过市场调研、客户需求分析等手段,深度挖掘潜在客户的需求,推出符合市场需求的差异化产品。

创新保险产品设计

:结合互联网、大数据等新技术,创新保险产品设计,满足不同客户群体的个性化需求。加强科技创新应用

引入人工智能技术

:运用人工智能技术提升保险理赔效率、客户服务体验等方面,降低成本增强竞争力。

推动区块链技术应用

:推动区块链技术在保险行业的应用,提升合同管理、数据安全等方面的效率和可靠性。优化营销渠道和服务体验

拓展线上渠道

:积极拓展线上渠道,提升数字化营销能力,满足消费者线上购买保险的需求。

提升客户服务体验

:通过建立完善的客户服务体系,提升售前售中售后的服务质量,提升客户满意度和忠诚度。加强风险管理和成本控制

加强内部控制

:加强对保险资金运作、投资风险等方面的内部控制,降低业务风险。

优化成本结构

:通过技术手段优化业务流程,降低管理和运营成本,提升盈利能力。积极响应政策变化

适应监管政策

:积极响应监管政策的变化,加强合规管理,确保业务稳健发展。

利用政筞推动创新

:灵活运用政策倾斜,通过创新开拓新业务领域,提升盈利能力。结语

保险发展停滞期的出现,需要保险公司积极应对,加强市场调研,不断创新和优化产品,加强科技应用和客户服务体验,同时加强风险管理和成本控制,积极响应政策变化,以推动行业健康可持续发展。

免责声明:本网站部分内容由用户自行上传,若侵犯了您的权益,请联系我们处理,谢谢!联系QQ:2760375052