银行和保险对比分析报告

银行和保险是金融行业中两个重要的领域,它们在经济体系中扮演着不同的角色。以下是银行和保险在几个方面的对比:

1. 业务性质

银行:银行主要以吸收存款、发放贷款、提供支付结算、外汇兑换等业务为主要经营范围。

保险:保险公司主要经营保险业务,包括人寿保险、财产保险、车险等,通过收取保险费来为客户提供风险保障。

2. 服务对象

银行:银行的服务对象主要是个人和企业,提供储蓄、贷款、结算和投资理财等服务。

保险:保险公司的服务对象是购买保险的个人和企业,为其提供风险保障和理赔服务。

3. 风险性质

银行:银行面临的主要风险包括信用风险、利率风险和流动性风险等,主要与信贷和资金运作相关。

保险:保险公司面临的主要风险是保险赔付风险,即承保的风险事件发生导致赔付支出增加,同时还包括资产负债风险和战略风险等。

4. 监管机构

银行:银行业主要受到央行和银监会监管,同时要遵守货币金融政策和相关法规。

保险:保险业主要受到保险监管部门监管,包括保险监管委员会等,同时也要遵守相关的保险法规。

5. 产品特点

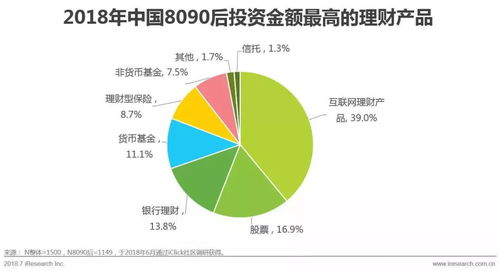

银行:银行产品主要包括存款、贷款、信用卡、理财产品等,注重流动性和收益性。

保险:保险产品主要包括寿险、财产险、意外险等,注重风险保障和长期储蓄。

6. 利润方式

银行:银行主要通过资金利差、手续费和佣金等方式获取利润。

保险:保险公司主要通过保险业务的保费收入和投资收益来获取利润。

银行和保险在业务性质、服务对象、风险性质、监管机构、产品特点和利润方式等方面存在着明显的差异,投资者和消费者在进行金融决策时需要根据自身需求和风险偏好进行选择。

免责声明:本网站部分内容由用户自行上传,若侵犯了您的权益,请联系我们处理,谢谢!联系QQ:2760375052